2020.01.23

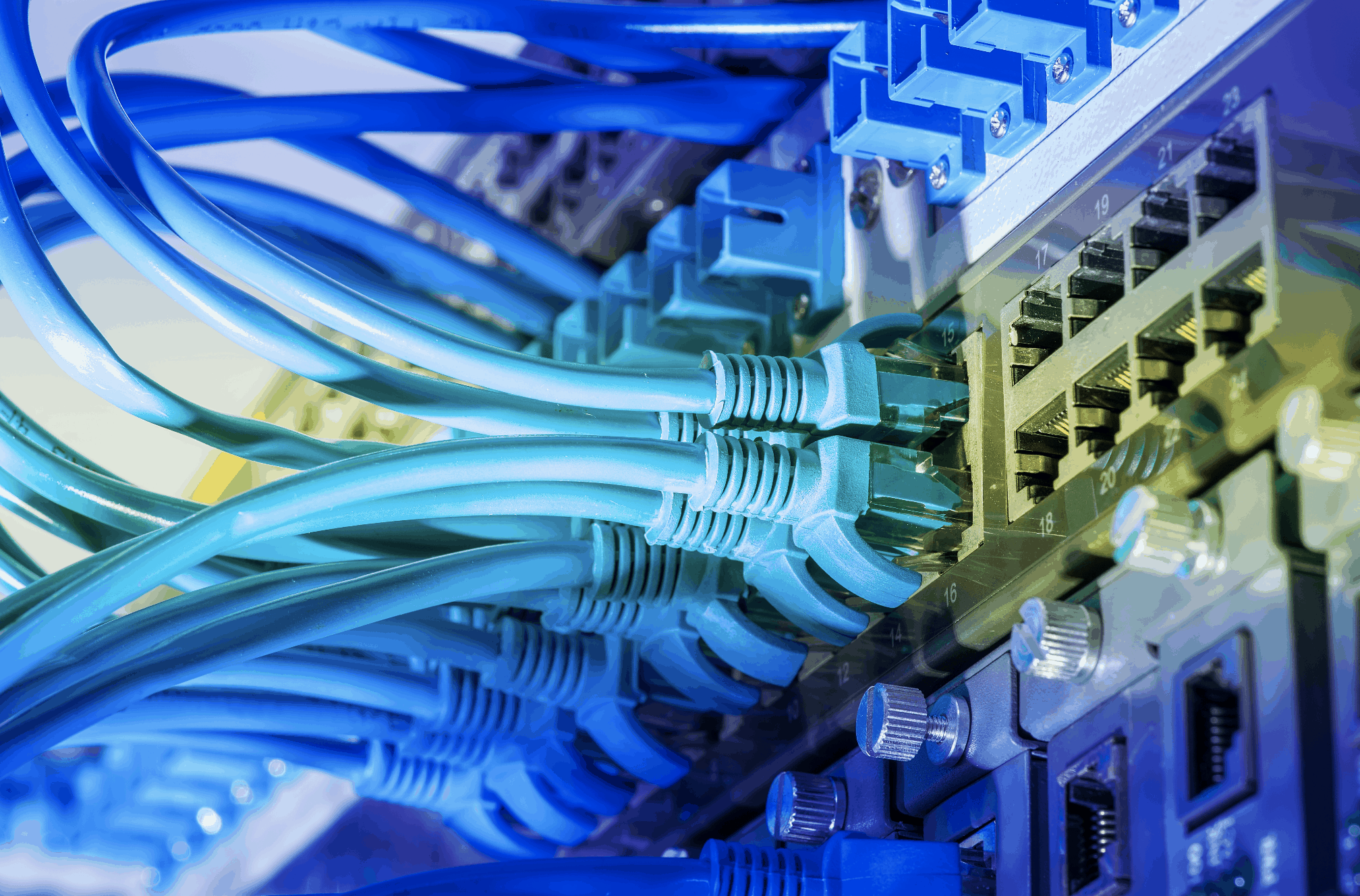

La inversión en infraestructura de telecomunicaciones es la condición sine qua non para el desarrollo y crecimiento sectorial y, con ello, clave para la provisión eficiente de sus servicios.

Más importante aún para México, dada la condición estructural de déficit de infraestructura que tenemos.

Aquí, el componente crucial para la capitalización sectorial es la inversión que destinan las empresas proveedoras de servicios de telecomunicaciones, fijas móviles y de conectividad por cable.

De acuerdo con las últimas estadísticas publicadas por el Instituto Federal de Telecomunicaciones (IFT), la inversión privada en infraestructura de telecomunicaciones en México ascendió a $57.8 mil millones de pesos (mmp.) en 2018, monto que equivale a 11.7% de los ingresos generados en este año por esas empresas.

Sin embargo, no se registra una dinámica ni contribución uniforme entre segmentos.

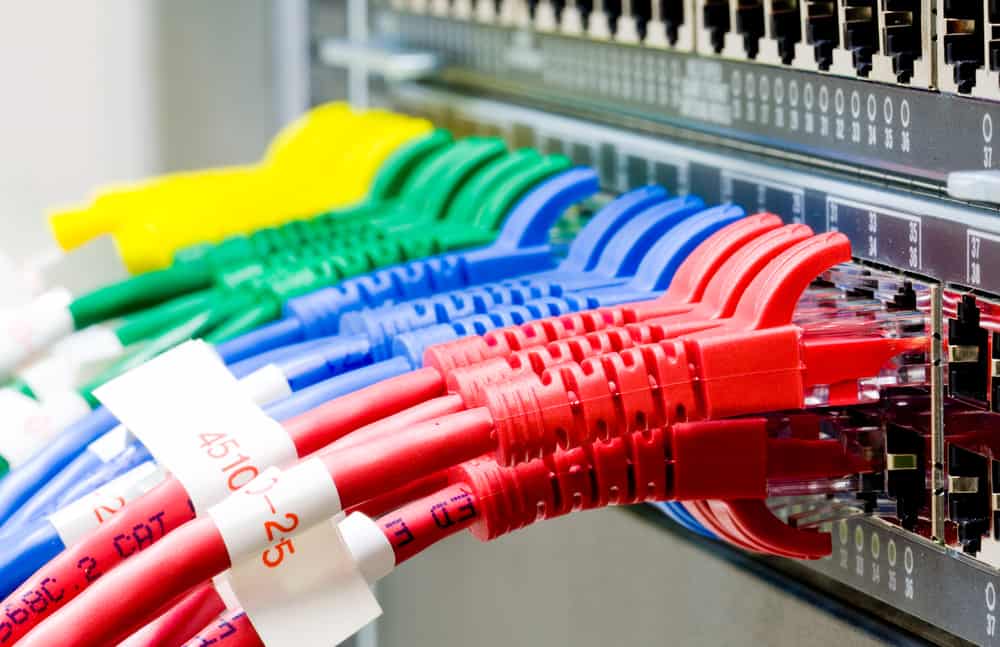

Inversión por Segmentos de Mercado. Si bien la convergencia tecnológica dificulta la desagregación estadística por rubro de aplicación de las inversiones, es identificable una proclividad de inversión característica por empresas en razón del principal servicio provisto.

Así, los operadores móviles aportan tan sólo 19.1% de las inversiones sectoriales, pese a que obtienen 57.6% de los ingresos totales.

En franco contraste, destacan los esfuerzos de las empresas que proveen, de manera principal el servicio de televisión de paga e internet por cable, quienes a pesar de que ingresan tan sólo 18.3% del total, contribuyen prácticamente con una tercera parte (31.2%) del total de recursos dedicados a la capitalización sectorial.

Dinámica de Inversiones por Segmento. En el último lustro registrado por las estadísticas del IFT, esto entre 2013 y 2018, el segmento móvil ha registrado una reducción significativa en su ritmo de inversión.

En 2013, las adiciones de infraestructura alcanzaron los $33.6 mmp, pero en 2018, tan sólo fueron de $11.0 mmp., lo que representa una reducción acumulada de 67.1%. Ello explicado, en su mayoría, por la manifiesta contención de recursos del operador preponderante (Telcel), a pesar de que ingresa más de 70% del total generado en este segmento.

En tanto, los jugadores cableros proveedores de TV e internet pasaron de invertir $11.2 mmp. en 2013 a $18.0 mmp. en 2018, esto es, un crecimiento de 60.7% en el periodo. Ello atribuible a su estrategia de ampliación de cobertura de las denominadas Casas-Pasadas y Negocios-Pasados, así como por los marcados esfuerzos por ampliar y modernizar sus redes de cable para la provisión convergente de servicios, con capacidades de transmisión y calidad crecientes.

Así, son notables las adiciones de capital de los operadores de TV de paga e internet quienes han dedicado esfuerzos no sólo al aumento de sus capacidades de transmisión de datos, sino también a aproximar los servicios a la población.

Es por esta razón que el segmento cablero registra un dinamismo de mercado superior. En otras palabras, se trata de un conjunto de operadores con una dinámica de ingresos al alza, basada en sus acentuados esfuerzos de inversión.

Así, la lección de política regulatoria que se deriva de estas cifras es que, al alinear el IFT los incentivos hacia condición operativa de competencia efectiva, estará implícitamente estimulando la mayor capitalización del sector que proviene mayoritariamente de los agentes competidores, no del preponderante. Sin duda, la mejor ruta para cerrar nuestro déficit de infraestructura en telecomunicaciones.