Mario Maldonado | El Financiero | 21 Abril 2016

Los astros se desalinearon para Daniel Hajj, el CEO de América Móvil, la empresa ‘estrella’ del magnate Carlos Slim. El entorno adverso en Brasil y Argentina (dos de sus principales mercados), la cada vez más intensa competencia de AT&T en México, en conjunto con las regulaciones asimétricas a las que está sujeta por ser una empresa preponderante, le han ocasionado una mala racha. Slim ha tenido que salir a comprar acciones de América Móvil mientras que el spin-off de Telesites, su negocio de torres de telecomunicaciones, tuvo uno de los peores debuts en la Bolsa Mexicana de Valores (BMV).

El año pasado, su utilidad neta cayó 24.1 por ciento y su flujo operativo (EBITDA) se contrajo 5.4 por ciento. Asimismo, sus títulos en la BMV se depreciaron un total de 17 por ciento, pese a que desde agosto, Slim, a través de Inversora Carso, comenzó a comprar acciones de la empresa. Sin embargo, este año las cosas no pintan mucho mejor. El próximo miércoles América Móvil presentará su reporte financiero correspondiente al primer trimestre del 2016, en el cual se prevé una reducción de alrededor de 1 por ciento en su EBITDA y un incremento de apenas 4 por ciento en sus ingresos.

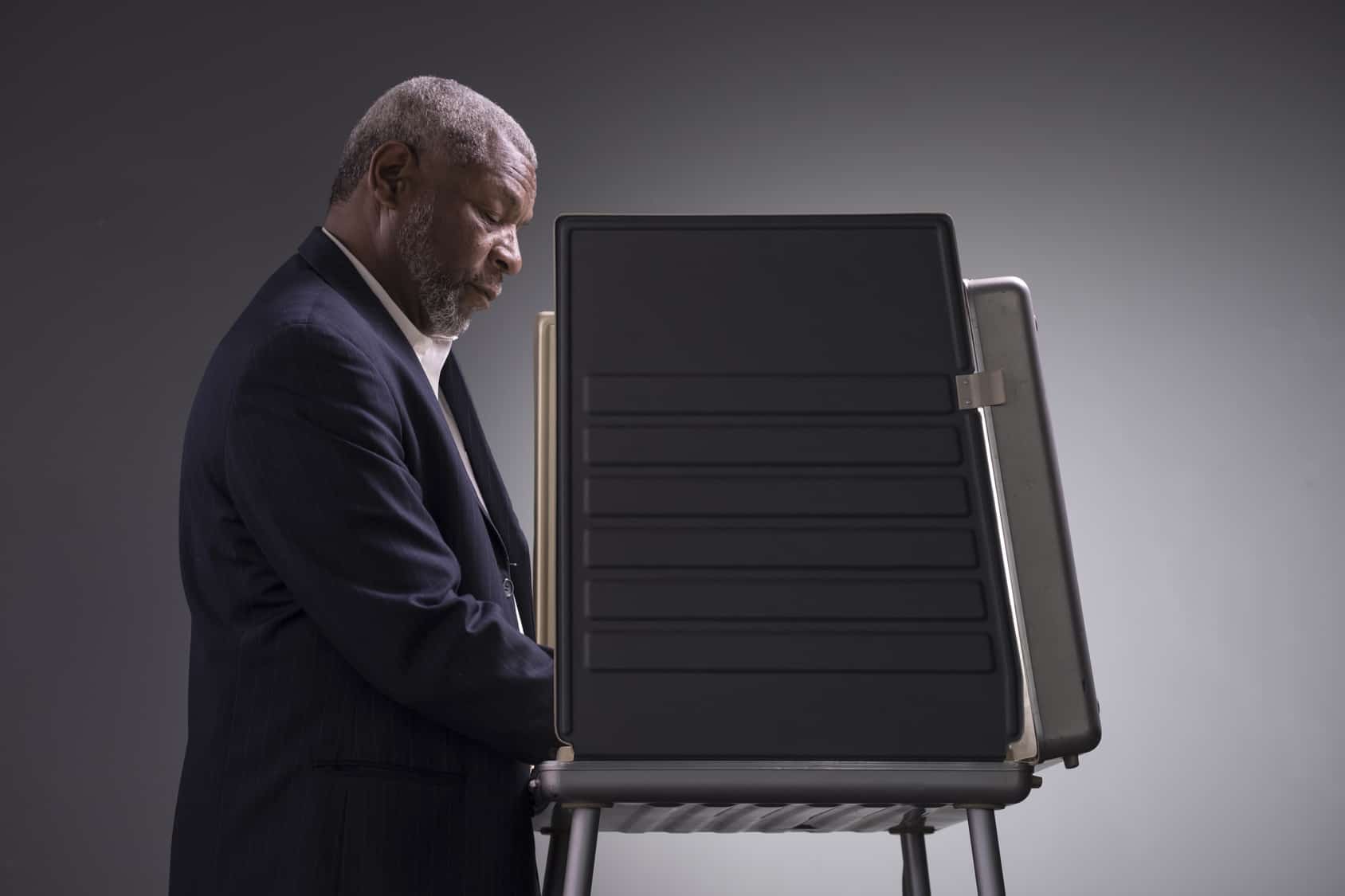

Sin embargo, la expectativa de que las estrellas se vuelvan a alinear para América Móvil tiene fecha: noviembre del 2016, cuando se espera que el Instituto Federal de Telecomunicaciones (IFT), que preside Gabriel Contreras, concluya la revisión que inició el pasado 7 de abril respecto de las medidas aplicadas a los agentes económicos preponderantes en telecomunicaciones y radiodifusión. Será entonces cuando Hajj y su equipo podrán solicitar la licencia para ofrecer el servicio de televisión de paga en México.

América Móvil ya tiene muy avanzado el modelo de TV con el que saldrían al mercado en el 2017 para competir frontalmente con el principal jugador del sector: Grupo Televisa, de Emilio Azcárraga Jean, que concentra 65 por ciento del negocio.

Daniel Hajj y Carlos García Moreno, el CFO de América Móvil, anduvieron de road show en Nueva York hace unas semanas. Fueron a la Gran Manzana a reunirse con los principales bancos de inversión asentados en Manhattan, como Morgan Stanley, JP Morgan, Barclays y UBS. Ahí, los directivos de la mayor empresa de telecomunicaciones de AL dijeron que consideran que han cumplido con todas las medidas asimétricas que les fijó el IFT en México y ven tres escenarios posibles. El más optimista es que les quiten la definición de preponderantes y, por ende, las medidas asimétricas. El segundo es que les reduzcan las regulaciones; y el menos promisorio que las mantengan como están, pero que les otorguen la licencia para ofrecer el servicio de televisión.

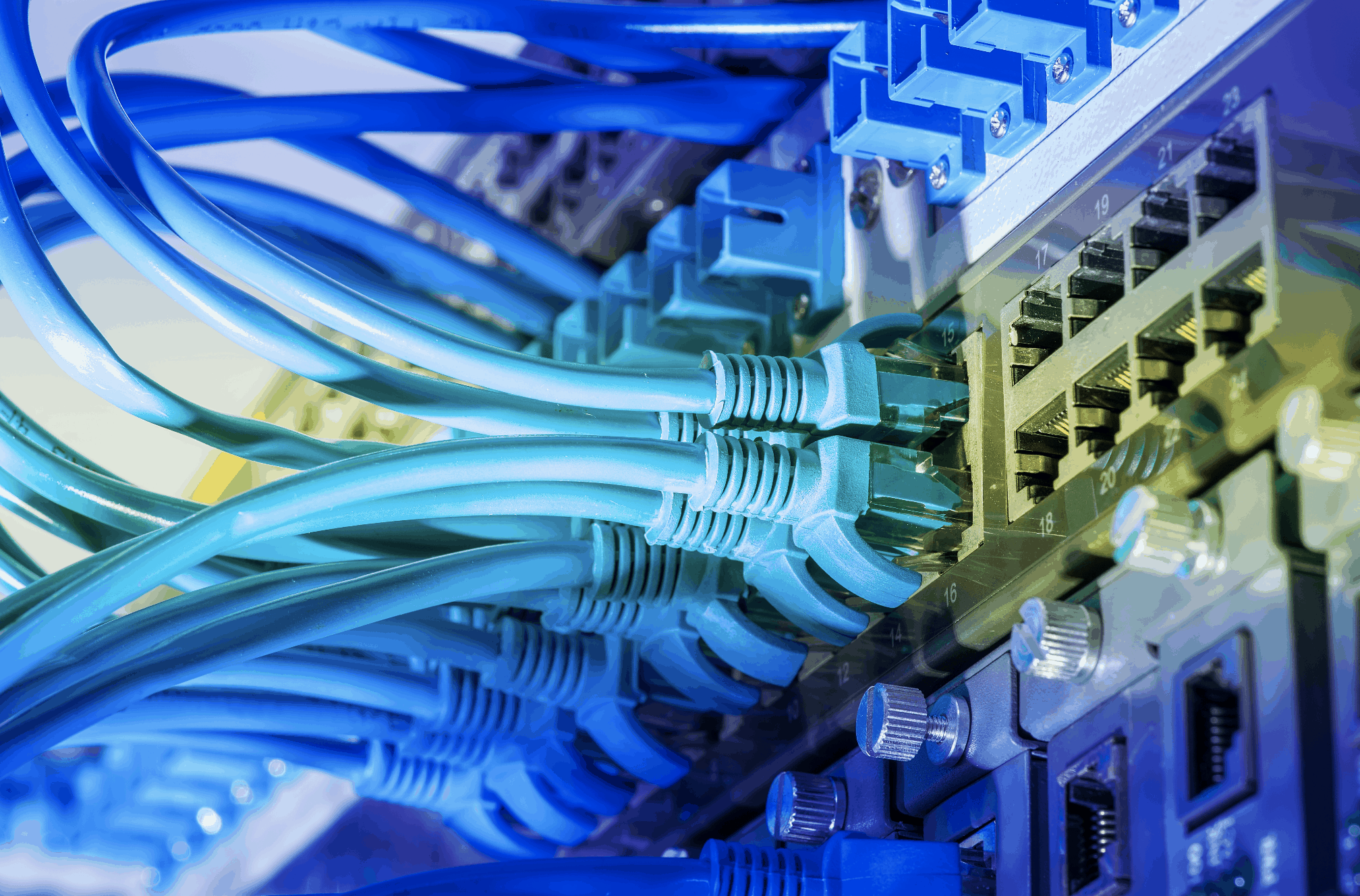

La entrada de Slim al negocio de la televisión en México es vista por analistas y por los propios competidores del sector con mucho cuidado, pues la escala de América Móvil en el negocio de telecomunicaciones (donde tiene 68.4 por ciento del mercado en servicios móviles, con 73.7 millones de líneas, y 70 por ciento de los usuarios de líneas fijas) lo hace un jugador con gran oportunidad de imantar a los clientes, sobre todo con ofertas de cuádruple play.

A través de su servicio de video en streaming Clarovideo, y sus otras plataformas como Claro Sports, Ora.TV y Uno TV, Slim tiene ya un sólido equipo de comunicadores y productores de contenidos, amén de sus alianzas con otras empresas como Fox Sports y ESPN, a los cuales venderá los derechos de transmisión de los Juegos Olímpicos de Río 2016.

Dado el escenario que enfrenta su negocio y la reciente adquisición de espectro que hizo, América Móvil redujo en 20 por ciento sus inversiones para el presente año, de 10 mil millones de dólares a 8 mil millones. El discurso de Daniel Hajj y Carlos García Moreno es que van a mantener la inyección de recursos en ese rango durante los siguientes años, a reserva de que les dejen ofrecer el servicio de TV en México, porque entonces sí, la orden es: invertir lo que sea necesario para competir contra Televisa.

Posdata

La chilena Falabella es uno de las postores con más posibilidades de quedarse con los 117 Suburbia de Walmart. Los analistas de UBS sacaron cuentas y resultó ser el retailer que hace más sentido, puesto que aún no tiene presencia física en el país. Los otros interesados, como Sanborns (uno de los más fuertes), Liverpool y Kaltex (los dueños de Milano) tienen tiendas a una distancia muy cercana de los Supercenter y Sam’s de Walmart, que también venden ropa. El problema para Falabella es quizá el joint-venture que acaban de firmar con Soriana, de Ricardo Martín Bringas, para abrir tiendas Sodimac en México.